この記事の内容

- インボイス制度開始にあたり事業会社が対応すべきこと

- インボイス制度導入の背景など

うい(筆者)

うい(筆者)当記事は、商品売買を行う一般的な事業会社を想定しています。

課税事業者の会社目線で記載しておりますのでご承知おきください。

なぜインボイス制度が導入されるのか

(1)益税をなくすこと

益税とは受け取った消費税の金額が合法的に事業者の利益になることをいいます。

益税は以下の2つより発生すると言われています。

① 事業者免税点制度

課税事業者・免税事業者に関わらず売手は買手に消費税を含む金額を請求できます。

課税事業者は受け取った消費税を納める義務がありますが、免税事業者は納める義務がないため、

買手から預かった消費税が手元に残ります。

課税事業者の場合、販売先から預かった消費税を税務署に納付することにより損も得もないのですが、

免税事業者の場合は、販売先から預かった消費税を納付する必要がありません。

なお、課税事業者と免税事業者の違いですが、ざっくりいうと一年間の売上が1千万円を超えるかどうか です。

② 簡易課税制度

簡易課税制度は、中小事業者の納税事務負担に配慮する観点から、事業者の選択により、

売上げに係る消費税額を基礎として仕入れに係る消費税額を算出することができる制度です。

課税事業者が納める消費税の計算は「受け取った消費税-支払った消費税」と行い消費税を算出しますが、

一定の要件を満たすと「受け取った消費税-(受け取った消費税×仕入率)」という簡易課税制度を適用できます。

そのため、本来納付すべき消費税額と差額が生じます。

なんだか用語が難しいので頭にすんなり入ってきませんねー。

要は、規模が小さい事業者は①消費税を納付しなくてもよい または ②簡便的な計算での納税ができる ということです。

①の場合は、消費税込みの販売額がそのまま売上で処理できることになります。

例えば10万円の売上の場合、消費税1万円が乗せられますが、乗せられた1万円がそのまま販売会社のお財布にはいることになります。

●課税事業者の場合

現金 110 / 売上 100

/ 仮受消費税 10

仮受消費税 10 / 現金 10

●免税事業者の場合

現金 110 / 売上 110

消費税3%、5%時代に比べ10%の今はかなりの金額的影響がありますよね。

(2)複数税率対応

税率が複数ある場合、それぞれの税率から正しい消費税額を算出する必要があります。

インボイスで各消費税率ごとに明示することにより、正しい消費税額を計算することが可能になります。

上記以外にも、インボイス制度のメリットや導入の意義が様々なところで紹介されていますが

事業者免税制度による益税を国は阻止したいのかな?と私は思います。

事業会社が対応すべきこと

事業会社が対応すべきこと 結構あります。

そしてマジで面倒くさいです。

本当にこんなことやんの?そもそもできんのか?というものもあります。

具体的な項目の前に、最低限おさえておきたいポイントを確認しましょう。

おさえておきたいインボイス制度 5つのポイント

①インボイス=適格請求書=必要な事項を記載した請求書という認識でOK

②2023年10月1日から、消費税の仕入税額控除を受けるにはインボイスが必要

③インボイスを発行できるのは、税務署に登録した「適格請求書発行事業者」のみ

④適格請求書発行事業者になれるのは、課税事業者のみ(いわゆる免税事業者はNG)

⓹インボイスに記載しなければならない事項は6つ。抜けがあるとインボイスと認められない。

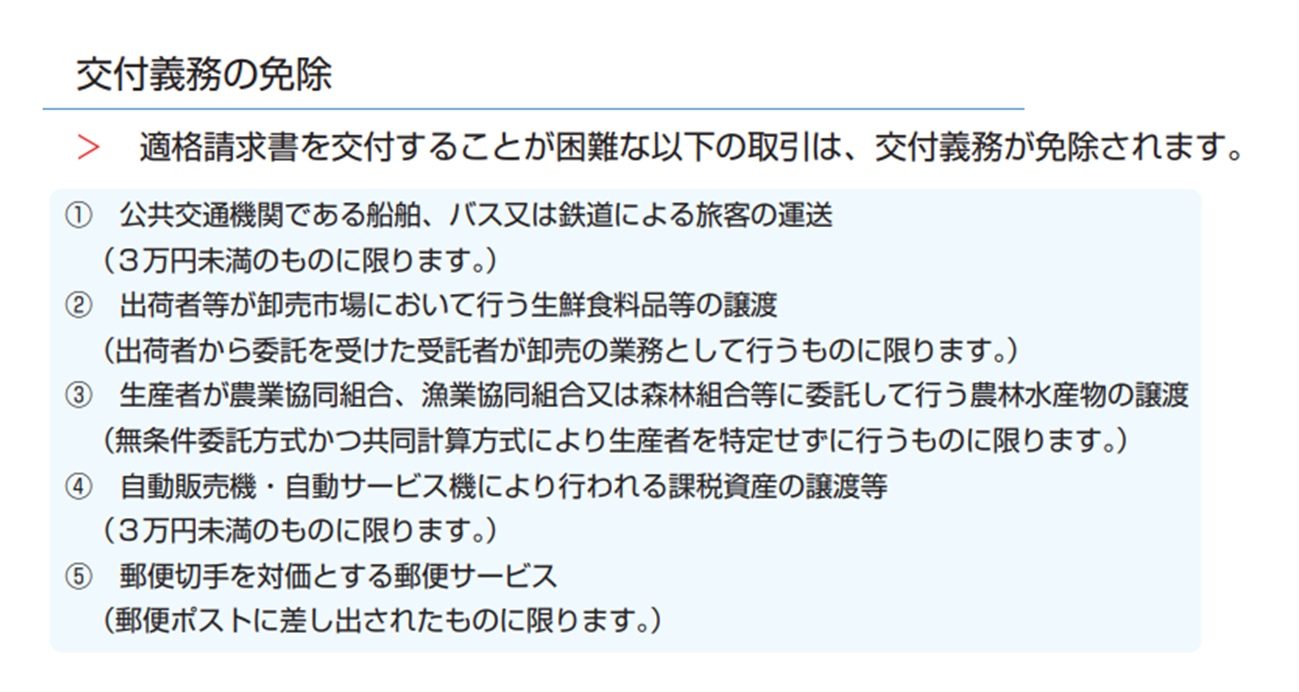

なお、インボイスを交付することが困難な取引は、交付義務が免除されます。

一応紹介しますが、まずは原則的な取り扱いをおさえた後の方がいいと思います。

交付義務が免除されるのは、ざっくりいうと電車代などです。

やるべき対応

1.税務署に届出

「適格請求書発行事業者」として登録する必要があります。

2023年3月31日までの間の申請が推奨されています。

e-TAXで簡単にできるので、なるはやでやっておきましょう。

ちなみに私は真っ先に登録申請を行いましたが、なにも連絡は来ないままいつの間にか登録が終わっていました。

連絡くらいくれや・・

2.インボイス制度の理解

社内関係者においてインボイス制度の理解を深めましょう。

請求書を発行する、営業部、販売部に限らず

請求書を受取り、支払を行うすべての部署が関係するので、

社内研修等により共通認識を構築しましょう。

経理部門がすべての請求書授受を行っている会社の場合は、基本的に経理部門だけでOKです。

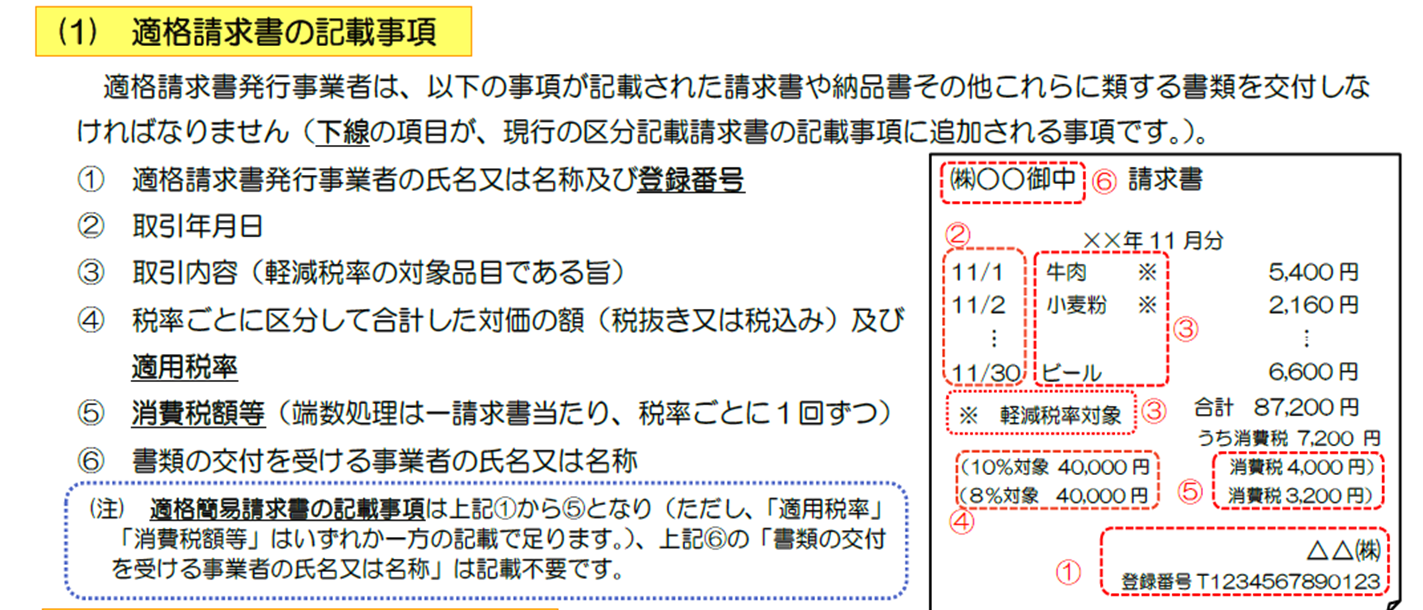

1.インボイス発行事業者の登録番号

2.取引年月日

3.取引の内容

4.税率ごとに区分して合計した金額、適用税率

5.税率ごとに区分した消費税額

6.インボイスを受けとる事業者名

1が今までと大きく異なる点です。税務署に登録した番号を記載する必要があります。

ちなみに番号はいわゆる法人番号の頭にTを付したものです。

こちらのサイトでチェックが可能です↓

国税庁インボイス制度適格請求書発行事業者公表サイト (nta.go.jp)

2,3,6は今までと変わりません。というより、普通記載する項目ですよね。

但し、6は厳格になるので、誤りなど無いように注意しましょう。

4,5はイメージしづらいの以下国税庁リーフレットの抜粋画像をご覧ください。

3.システム対応の要否

登録番号の記載、消費税の端数処理が変わるので、システム上の対応が必要です。

一般的なものですので、普通に流通している会計システムでしたらアップデート等でなんらかの対応がなされるものと考えられます。

自社開発のシステムを利用している会社は改修が必要ですね

4.仕入先、備品購入先、経費支払先等に、免税事業者がいないか確認

免税事業者への支払の消費税は仕入税額控除ができなくなりますので、取引先に免税事業者がいない確認を行いましょう。

経過措置の適用はあるものの、基本的には課税事業者からの仕入に統一した方が事務処理上はシンプルです。

業務の必要に応じ見直しを行いましょう。

経過措置期間中(令和5年10月~令和8年9月)に免税事業者から課税仕入れを行った場合の法人税の取扱い

問3

当社(飲食業)は、インボイス制度導入後である令和5年10月1日に免税事業者から国内にある店舗用の建物を取得し、その対価として1,100万円を支払いました。当社は税抜経理方式で経理していますが、この場合の課税仕入れに係る法人税の取扱いはどうなりますか。

【回答】

支払対価の額のうち、80万円を仮払消費税等の額として取引の対価から区分し、1,020万円を建物の取得価額として法人税の所得金額の計算を行うことになります。

国税庁HPより https://www.nta.go.jp/law/joho-zeikaishaku/hojin/shouhizei_faq/03.htm

5.売手負担の支払手数料に注意

以前の記事でも記載したのですが、売掛金入金時に手数料を差し引かれて入金した場合、特別な対応が必要です。

これがかなり面倒なので本当にこれやんのか?とちょっと未だに疑問ですが、

該当ある場合は、以下の対応が必要です。

入金時に差し引かれる銀行手数料は、下記仕訳で計上している会社が多いと思います。

売掛金 11,000 / 売上 10,000

/ 仮受消費税 1,000

当座 9,450 / 売掛金 10,000

支払手数料 500

仮払消費税 50

現行のルールでは、税込み3万円未満の取引については、

請求書の保存がなくても帳簿のみの保存で仕入税額控除が認められているため

この計上が認められていましたが、インボイス制度後は認められなくなります。

この仮払消費税に関するインボイスが必要になります。(くそ面倒くさい)

この場合、買手が金融機関から受領した振込サービスに係る適格請求書と立替金精算書(金融機関の名称、登録番号、振込手数料の金額等が記載されたもの)の交付を受け、

これを保存していれば仕入税額控除を受けることができるとのこと(『インボイスQ&A問75』より)。

嘘みたいに面倒ですよね・・ こんなんホントにやるのかな

第二の手段として認められるのが、売手が振込手数料相当額を値引きしたと整理し、売上に係る対価の返還等として処理することです。

仕訳にするとかんな感じですかね。

売掛金 11,000 / 売上 10,000

/ 仮受消費税 1,000

当座 9,450 / 売掛金 10,000

売上 500

仮受消費税 50

ただし、インボイス制度において、売上げに係る対価の返還等が行われた場合には、

売手から買手に対して「適格返還請求書」を交付することが必要となるため、

この場合、売手側に一定の実務負担が生じることになります。

くそ税制め・・・

第3の手段もあるようで、買手が作成する支払通知書等に、返還インボイスとして必要な事項を記載することで、“1枚の書類”で対応が完結することが可能のようです。

買い手から支払額を記載した所謂支払通知書、支払連絡票などにこの手数料について

値引きに関する返還インボイスとして必要な一定の事項が記載されていれば、大丈夫なようです。

いや、銀行手数料だけでこんなに面倒だなんてやってられないですね。

民法上、銀行の振込手数料は買手負担が原則なので、まずは買手に負担してもらえるように交渉しましょう。

現状、売掛金入金時の手数料が売手、買い手どちらが負担しているのかチェックをすることが第一歩かもしれません。

税務通信や様々な情報サイトをみていると、重箱のすみをつつくような論点がつぎつぎで出てきて困惑します。

その対応方法について、実務上無理だろってものもありますが、このあたりは施行時期が近づくにつれ(または施行後)に現実的な方法に収束していくものと思われます。

まずは、税務署への届出、社内関係者のインボイスの理解、システム対応をしっかり行うことが肝要のようです。

最後に

一般的な事業会社がやるべきインボイス制度の対応方法をご説明しました。

はっきり言って細かすぎて実務上超煩雑です。

電子帳簿保存法の対応のときも思いましたが、なんだってこんなに難しくややこしくするんですかね。

電子帳簿保存法が宥恕措置が取られたように、2023年10月が近付いてきたらなにか動きがあるかもしれません。

非常に面倒ですが、とりあえずは対応せざるを得ないので粛々と進めていきますか。